子どもが生まれてしあわせいっぱい!・・とともに気になるのが教育費。

教育資金を準備する方法として、「学資保険」が有名ではないでしょうか。

教育資金の準備を目的に作られた保険である学資保険は、確実にまとまった金額の教育資金を備えることに適しています。

「保険で備えるべき金額ってどのくらいなの?」

「保険料って月々いくらかかるの?払っていける?」

など不安ですよね。

今回はそんなお悩みを解決するために、学資保険にまつわる金額の目安について解説していきます。

学資保険の月々の支払額:一般的には約5,000円~1万5,000円

学資保険の月々の支払い額は一般的に約5,000円~1万5,000円と言われています。

それでは、月々5,000円~1万5,000円を学資保険の保険期間で一般的な10年間〜18年間積立てた場合、一体どの位貯蓄することができるのでしょうか?

それぞれの金額一覧がこちらです。

| 10年 | 15年 | 18年 | |

| 5,000円 | 60万円 | 90万円 | 108万円 |

| 1万円 | 120万円 | 180万円 | 216万円 |

| 1万5,000円 | 180万円 | 270万円 | 324万円 |

※預貯金(利率0.002%と仮定)で貯まる金額早見表 FPサテライト株式会社にて作成

60万円から324万円まで大きな差がありますね。

各家庭によって行きたい大学や進路は異なり、また年収によって家計に負担のかからない学資保険の保険料も異なります。

ここでは、各家庭にあった学資保険の適正金額の考え方について確認していきましょう。

(1)学資保険の保険金額の目安はいくら?

まずは学資保険の保険金額の目安について考えてみましょう。

皆さんは、教育費がいつまでにいくら必要かご存知ですか?

インターネットなどでは、子どもを1人育てるためには少なくとも1,000万円程度は必要と目にしますが、これは一度に1,000万円の支払いが必要となるわけではありません。

子どもが成長する過程でかかるお金をトータルしたときに、1,000万円程度は必要ということなのです。

では、どのタイミングでどのくらいのお金がかかるのか。

簡単にご紹介していきます。

実際には進路や地域によって違いがありますので、目安として参考にしてください。

| 1年間総額 | 含まれている費用 | |

|---|---|---|

| 幼稚園 | 公立:22万3,647円 私立:52万7,916円 | 授業料、納付金、通学用品、遠足費等 |

| 小学校 | 公立:32万1,281円 私立:159万8,691円 | 授業料(私立のみ)、納付金、通学用品、教材、修学旅行費等 |

| 中学校 | 公立:48万8,397円 私立:140万6,433円 | 授業料(私立のみ)、通学用品、教材、部活動費等 |

| 高等学校 | 公立:45万7,380円 私立:96万9,911円 | 授業料、通学用品、教材、部活動費、納付金等 |

| 大学 | 国立:81万7,800円(入学初年度)私立(全学部平均):134万723円(入学初年度) | 入学金・授業料・施設設備費 |

※幼稚園・小学校・中学校・高等学校は公私立ともに、「平成30年度子供の学習費調査の結果について(文部科学省)」を参照。

※大学(国公立)は、「国公私立大学の授業料等の推移(文部科学省)」国立大学・公立大学の平成29年度時の国立大学を参照。

※大学(私立)は、「私立大学等の令和元年年度入学者に係る学生納付金等調査結果について(文部科学省)」を参照。

幼稚園から高校までみてみると、公立に進学する場合は、概ね毎月の収入の中からやりくりすることが可能な金額ですが、私立小学校や私立中学などへ進学を希望する場合は別途備えておく必要があることがわかります。

また表には記載されていませんが、高校では世帯収入によって「高等学校等就学支援金制度」が適用され、授業料が実質無償化となる場合があります。この制度は令和2年から私立高校進学者に対する支援金が拡充されました。対象かどうか確認しておきましょう。それでは本題の大学はどうでしょうか。

一般的に大学の学費は、年度始めにその年分を一括で支払うか、前期と後期に分けて支払うかのどちらかです。

つまり最も授業料の安い国立大学の場合でも、入学時は入学金と前期分の授業料で、約55万円が必要になります。

このように大学入学時にはまとまったお金が必要となることから、子どもが幼い頃からコツコツと学資保険で備える方が多くいらっしゃるのです。

例えば毎月1万円を18年間貯めると216万円です。それだけあれば、国公立大学の4年間の学費約250万円のうちの8割、私立文系の4年間の学費約400万円のうちの5割を賄えることになりますね。

参考)文部科学省HP>平成30年度私立大学入学者に係る初年度納付金平均額(定員1人当たり)の調査結果について

このような考えに基づき、まずはご家庭で子どもの進路について考え、具体的な目標金額を設定することから始めてみましょう。

(2)一般的な毎月の保険料額5,000円〜1万5,000円は家計負担としてはどれくらい?

目標が明確になったら、その金額を達成するために必要な毎月の貯蓄額が、家計にとって無理のない範囲なのか検証する必要があります。

なぜなら、学資保険は途中で解約すると支払った保険料より受け取れる金額が少なくなってしまう可能性が高いからです。そのため無理なく満期まで支払いが継続できるかどうかが大切なポイントとなります。

それでは一般的な学資保険の毎月の保険料額である5,000円~1万5,000万円は、家計に対してどのくらいの負担になるのでしょうか。

30代のおよその年収ゾーンである300万円~600万円の中で、それぞれ負担の割合をまとめました。手取り額は年収の70%で計算しています。

| 年収(手取り)月額保険料(年額) | 300万(210万) | 350万(245万) | 400万(280万) | 450万(315万) | 500万(350万) | 550万(385万) | 600万(420万) |

| 5,000円(6万円) | 2.86% | 2.45% | 2.14% | 1.90% | 1.71% | 1.56% | 1.43% |

| 1万円(12万円) | 5.71% | 4.90% | 4.29% | 3.81% | 3.43% | 3.12% | 2.86% |

| 1万5,000円(18万円) | 8.57% | 7.35% | 6.43% | 5.71% | 5.14% | 4.68% | 4.29% |

※年収別の負担率 FPサテライト株式会社にて作成・計算

一般的に家計の貯蓄割合は手取り額の20%~30%位が理想的といわれています。

例えば年収450万円の方が手取りの20%を貯蓄した場合、63万円を貯蓄に回せます。そこから毎月1万円の保険料を支払うと年間の学資保険の保険料は12万円となり、残りの家計の貯蓄額は約51万円となるイメージです。

しかし年収300万円の方が同様に手取りの20%を貯蓄した場合、学資保険に毎月1万5,000円の保険料を支払うと、残りの家計の貯蓄額は24万円となります。貯蓄の3〜4割を学資保険に充てることになり、家計に占める割合が大きいと感じる人もいるのではないでしょうか。

ただしこれはあくまで一例です。ご家庭によっては20%〜30%を貯蓄に回すことがむずかしい場合もあるでしょう。

将来の大学資金のためにと学資保険の負担が予想以上に大きくなってしまい、今必要な教育費の支払いができなくなったり、毎日の生活が苦しくなったりすることは避けたいところです。

ご自身の家計状況とよく照らし合わせて、負担にならない程度の金額で預貯金と学資保険の割合を決めましょう。

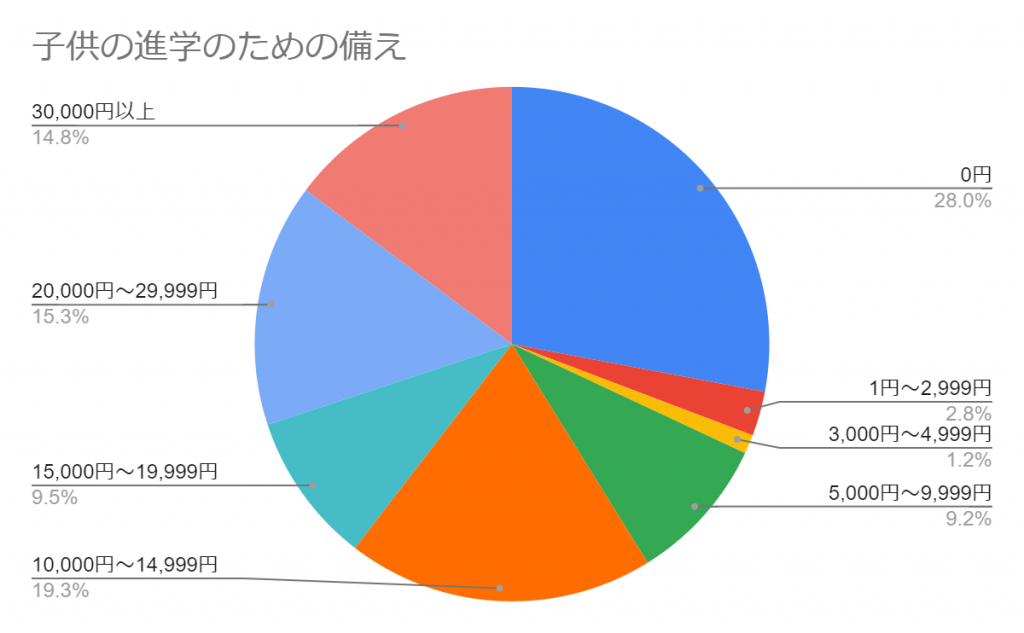

(3)子どもの進学のための備えの現状と児童手当

最後に、実際に皆さんが子どもの進学費用をどの位備えているのか確認してみましょう。

下記のグラフは高校生以下の子どもの親を対象にした調査で、「子どもの進学費用のための備えとしてどれ位貯金しているか」を表したグラフです。

※(2021年3月 ソニー生命調査「子どもの教育資金に関する調査2021」より引用)資料を基にFPサテライト株式会社にてグラフ作成

この調査結果より、進学費用の備えは各家庭で幅があることが伺えますが、平均すると毎月約1万4,000円を備えていることになります。この1万4,000円を高校卒業までの18年間毎月貯めると仮定すると総額約300万円となり、大学にかかる費用の大部分を賄えることになりますね。

また、大学進学費用の備えに大いに役立つのが、中学校卒業までの子どもがいる世帯に支給される「児童手当」です。

この児童手当を全て貯蓄すると、総額約200万円になります。

※児童手当は所得や子どもの人数により金額が変わる場合があります。詳細はこちらでご確認ください。

▽内閣府 児童手当制度のご案内

200万円は国公私立大学初年度の学費を賄うことができるほどの大きな金額です。この児童手当を上手に活用することで、家計の負担を大きく減らすことができるのではないでしょうか。

学資保険加入時に知っておくべき2つのこと

学資保険に加入を検討される際、事前に皆さんに知っておいていただきたいことが2つあります。

(1)学資保険の種類について

学資保険には大きく分けて「貯蓄型」と「保障型」という2つのタイプがあります。選択する種類によって大きく内容が異なります。

「貯蓄型」は教育資金を積み立てて増やすことを重視したタイプで、「保障型」は教育資金の積み立てとともに入院などの医療保障がプラスされたタイプです。

それぞれの代表的な商品として、ソニー生命とかんぽ生命の学資保険を例として、満期時に受け取れる金額の違いなどを比較してみましょう。

契約者:30歳男性

子ども:0歳

保険金額:300万円

支払期間:18歳まで

| 商品 | 保険会社 | 保険料 | 受取総額 |

| ソニー生命の学資保険(Ⅱ型) | ソニー生命 | 1万3,770円/月18歳まで支払払込保険料総額297万4,320円 | 300万円18歳で一括で受け取り。返戻率100.8% |

| はじめのかんぽ入院などに備えた医療保障(オプション)付き(1日あたりの入院保険金額4,500円) | かんぽ生命 | 1万5,690円/月18歳まで支払払込保険料総額338万9,040円 | 300万円18歳で一括で受け取り。返戻率88.52% |

貯蓄重視か保障重視かによって大きく返戻率に差が現れることがお分かりいただけたかと思います。

お子さまの学費を貯蓄することを目的としているのか、それとも保障も必要なのか、学資保険を選択する前に加入目的を明確にしておきましょう。

(2)返戻率について

低金利時代の現在、銀行の預貯金ではお金が増えにくい状態です。そのため貯蓄性を重視して銀行より少しでも利率の高い学資保険の加入を検討される方が多くいらっしゃいます。

貯蓄性を重視する場合には「返戻率」を確認することが大切です。

返戻率の数字が100%を超えると、支払った保険料より受け取れる金額は多くなります。

返戻率は保険料の払込期間や払込方法、満期時期、契約者や被保険者の条件によって変動します。

例えば、先ほどご紹介したソニー生命の学資保険Ⅱ型の保険料の支払期間を8年短縮した場合、返戻率は約3%アップします。

| 毎月の支払い額 | 保険料の払込期間 | 返戻率 |

| 2万4,150円 | 10年 | 103.5% |

| 1万3,370円 | 18年 | 100.8% |

※FPサテライト株式会社作成

これは、払い込んだ保険料の運用期間が長くなることに起因しています。

もし家計に余裕があるなら、子どもが幼いうちに早めに払い込みを終わらせておくのも返戻率を上げる1つの方法として有効です。

学資保険を選ぶときの3つのポイント

これまで説明してきたことを踏まえて、学資保険を選ぶポイントをまとめると次の3つになります。

- 学資保険でいくら準備するかを考える

- なるべく返戻率が高くなるように設定する

- お金を受け取る時期を希望に応じて設定する

順番に解説します。

(1)学資保険でいくら準備するかを考える

子どもの進路を想像し必要金額を確認したら、家計に負担のない範囲で貯蓄と学資保険の割合を設定しましょう。

2人目の時の学資保険を選ぶポイントは?

子どもが2人となると、1人目の時とは少し違う点に注意して教育資金の準備をすることが必要です。

例えば、

「1人目のときにはなかった住宅ローンの支払いが2人目が生まれるときにはスタートした・・・!」ということもありますよね。

子どもが増えることで生活費の負担も増えることでしょう。2人目以降の学資保険の加入を考える場合には、無理のない保険料かどうかよりしっかりと検証する必要があります。

また兄弟割引がある学資保険もありますので、検討してみてもよいでしょう。

(2)なるべく返戻率が高くなるように設定する

学資保険に加入するときには、支払う保険料の総額と受け取れる金額の総額によって導き出される返戻率をシミュレーションで必ず確認しましょう。

返戻率の相場は商品ごとに異なりますが、払込期間や満期時期を変更することで同じ商品でも返戻率を高くすることが可能です。

もし気に入った商品があるが返戻率が低いという場合には、可能な範囲で条件を変えてシミュレーションしてみてはいかがでしょうか。

(3)お金を受け取る時期を希望に応じて設定する

学資保険は「いつお金を受け取る」のかも大切です。

お金を受け取るタイミングはプランによって異なります。

中学受験をさせたいから満期を早めに設定する、大学入学後の負担も軽くしたいから4年間毎年受け取るプランにするなど、よく考えて決めるようにしましょう。

ちなみに祝金ありプランや満期の早いプランでは、大学入学時に一括で受け取るプランに比べて、一般的に返戻率は下がる傾向にありますので合わせて注意しておきましょう。

家計に無理のない学資保険が月々いくらかを知るには、専門家に相談が最短!

学資保険の月額保険料をいくらにするのか。

家庭の状況や色々な事情によって、適切な保険料額は変わります。

どのように割り出していくべきかを解説してきましたが、この記事では解説しきれないことがたくさんあります。

何から始めていいかわからないと感じるのが普通です。

専門家へ無料相談をおこなえば、無駄なくスピーディに最適な学資保険がみつかります。

保険見直し本舗でまずは学資保険のシミュレーション

専門家への無料相談や、保険会社の紹介には保険見直し本舗がおすすめ。

保険見直し本舗は全国に店舗を構えている保険の相談窓口す。上場企業が運営しており相談者に公平な案内をしてくれるため、安心して相談に乗れるのが特徴です。最適な保険を探したいけどよく分からない、保険の種類が多すぎて自分に合っているものがどれかが分からないなどという人にはぴったりなサイトです。

全店舗が直営のためお客様に関する情報が一元管理されているので、引っ越しで他県の別店舗に行くことになっても、お客様の情報を引き継いで手間なく保険の相談ができるのが強みです。

自宅やの近くに店舗がなかったり、子供の面倒を見るため外出が難しかったとしても、保険見直し本舗は自宅や職場へ出張費無料でコンサルティングアドバイザーが保険のプランを提案しに来てくれます。

時間を気にせず保険の相談ができるので、まずは無料相談に申し込んでみてはいかがでしょうか?

相談は簡単

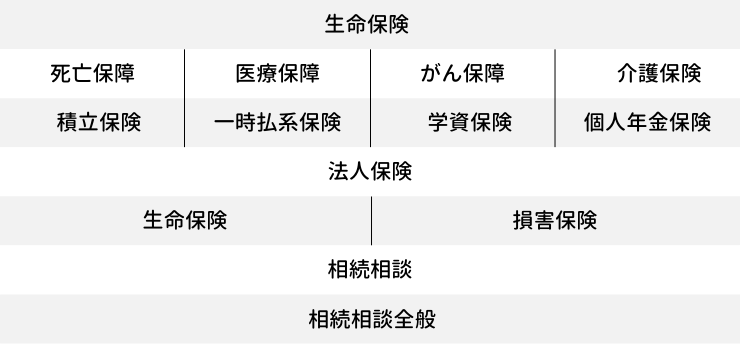

無料相談は簡単です。保険見直し本舗のwebフォームから、生年月日や連絡先などの基本情報を入力するだけでおおよそ30秒で保険相談の受付ができます。登録されている保険会社数は40社以上。生命保険や学資保険、法人保険など取り扱い商品は多岐にわたっています。

まとめ

今回は学資保険の毎月の保険料額の相場や返戻率、学資保険を選ぶポイントなどについてお話ししてきました。

簡単におさらいしてみましょう。

- 学資保険の毎月の支払額の相場は5,000円~1万5,000円です。

- 一般的に払込期間は短く、満期は遅く設定する方が返戻率はアップします。

- 払込期間を満了できる無理のない保険料で加入を検討しましょう。

- 受け取るタイミングにも注目しましょう。

今回は学資保険についてお話しましたが、預貯金や資産運用を利用して教育資金を準備される方もいらっしゃいます。教育資金の準備方法は学資保険だけではないのです。

また教育ローンや奨学金を利用する、子ども自身がアルバイトをするなど、万一大学資金が足りない場合の対策も色々な方法があります。学校独自の特待生になることで学費免除が受けられることもあるでしょう。

学資保険を含め複数の方法をうまく活用しながら、家計に無理のない範囲で教育資金を準備していきましょう。

今回の記事が、学資保険選びの参考になればうれしいです。

FPサテライト株式会社所属ファイナンシャルプランナー

自身の保険相談を切っ掛けに、家庭に関わる節約や投資などに興味を持ちファイナンシャルプランナー資格を取得。保険代理店や銀行に就職し、実務経験を積む。現在はFP2級とAFP資格・整理収納アドバイザー資格・投資診断士の資格を所持。1児の母であり、働く母として日々楽しくファイナンシャルプランナーとして活動している。