学資保険とは、お子さまの教育費を用意することを目的として販売された生命保険のひとつです。

私達の身近な学資保険は、円建ての学資保険が多く、円で運用を行うものが一般的です。

円建ての保険商品の場合、主に国債を活用し運用するため日本円の金利の影響を受けます。

そのため低金利の現在、円建ての学資保険も同じように低金利が続いており、バブル期前などの高金利時代と比べてお金が増えにくい状態です。

そのような背景から、学資保険について保険の営業員や銀行窓口などで相談した際、円建ての商品ではなくより金利の高い外貨建てで、学資保険の代替商品(例:外貨建ての終身保険など)を提案されることもあるようです。

しかし、外貨建ては気になるものの、商品性や外貨のことがよくわからず不安を感じるという方も多いのではないでしょうか。

今回は、外貨建て保険のメリット・デメリットや代表的な商品について見ていきます!

専門家への無料相談や保険会社の紹介には、数ある保険会社の商品を比較して紹介している保険コネクトがおすすめです。

そもそも学資保険や外貨建てとは何?

学資保険とは?

学資保険とは、お子さまの教育費を用意することを目的とした生命保険のひとつです。

お子さまの学費が必要なタイミングで受け取れるように、受け取る時期や金額を決められ、お子様が生まれる140日前から掛けられます。

学資保険の特徴は2つです。

(1)保険加入時に、受取時期や受取金額を決められる

学資保険は保険加入時に、お子さまが何歳の時にいくら受け取れるかをあらかじめ設定して契約します。そのため、決まった時期がくれば自動的に保険金を受け取ることが可能です。

(2)保険料の払い込み途中で、万が一があった場合でも教育費を準備できる

学資保険は保険料を支払っている契約者に万が一があった場合、保険料の支払いが免除されます。払込が免除されても、契約していた受取時期にきちんと決まった金額を受け取ることが可能です。

万が一があった場合にもきちんと教育費を用意できることが、学資保険の最大のメリットです。

外貨建てとは?

外貨建ての保険とは、外国の通貨を基準に保険料の支払金額や保険金額が決定するものです。しかし、円換算で保険料の支払いや受け取りが可能な保険会社が多数です。

生命保険会社が販売している外貨建て保険は、米ドルや豪ドルのものが多く取り扱われています。

理由としては、2つあげられます。

- 米ドルや豪ドルは、比較的基本通貨の中でも安定的な地位を占めている

- カントリーリスクが少ない

米ドルと豪ドルは通貨の取引量のシェアでは米ドルが1位、豪ドルも過去10年間は5位と高く、通貨自体の流通が無くなる可能性は少ないでしょう。またカントリーリスク(戦争やテロなどによって国の政策や経済が安定しないリスク)が低く、他通貨より安全性が比較的高いため保険商品に活用されることが多いのです。

学資保険の代替商品とは?

外貨建ての保険といっても、仕組み自体は一般的な円建ての保険と同じです。それでは、学資保険の代替品とは一体なんでしょうか?

お子さまの学費が必要なタイミングで受け取れるように商品設計したものが学資保険です。

教育費を目的として外貨建ての保険を検討する場合、学資保険の代替となる代表的な保険は養老保険や終身保険となります。

養老保険とは、契約期間内に死亡または高度後遺障害になった場合に死亡保険金が支払われ、無事に満期を迎えたときには満期保険金として死亡保険金と同額が受け取れる保険です。

終身保険とは、一生涯保障が続き、万が一の時に死亡保険金が受け取れる保険です。

それぞれの商品の違いを見ていきましょう。

養老保険の特徴

(1)一定期間の死亡保障と生存時には満期保険金がある

養老保険は、保険期間中に万が一のことが起こった場合には死亡保険金が、生存して満期を迎えたときには死亡保険金と同額の満期保険金が受け取れます。これは将来に向けた貯蓄機能を兼ね備えているためです。

定期保険と違い、生存しているときに保険金が受け取れるのは大きな特徴です。

(2)途中解約したとき、終身保険よりも解約返戻金が比較的高い

養老保険の保険料は終身保険や定期保険に比べて割高です。また、終身保険と比べて解約返戻率の高い期間が長くなっています。そのため、途中解約したときには終身保険に比べて解約返戻金も多めに戻ってきます。

終身保険の特徴

終身保険の特徴は以下の通りです。

(1)保険料払込後、元本割れしないと判断したら好きなタイミングで解約もできる

保険の仕組み上、保険料を払込している期間中に解約をすると、受け取れる解約返戻金が元本を割る性質があります。

終身保険は保険料の払込期間経過後、保険会社所定の期間が経過すると解約返戻金が徐々に増えていく仕組みのため、好きなタイミングで解約することが可能です。

お子さまの進路によって、いつでも資金を引出しできるように柔軟に対応できるところが終身保険のポイントです。

(2)万が一があった場合に、すぐに死亡保険金が受け取れる

終身保険は、もともと死亡保障を兼ね備えている保険です。

そのため万が一があった場合には、すぐに死亡保険金が支払われます。

受け取った死亡保険金を貯金しておくこともすぐに利用することもできるため、環境の変わる生活や進路にも臨機応変に対応できるのも大きな特徴です。

養老保険と終身保険どっちが良いの?

2つの保険は性質が異なるため、一概にどちらの保険が良いかを判断するのは難しいところです。

養老保険と終身保険、どちらがどんな方に向いているのかをまとめてみました。

【養老保険が向いている方】

- 一定期間だけ保険を掛けたい方

- 払込期間は割高の保険料を支払う資金計画のある方

【終身保険が向いている方】

- 進路に合わせて好きなタイミングでお金を受け取りたい方

外貨建てのメリットとデメリット

保険を外貨建てで行うメリットとデメリットについて確認しておきましょう。

外貨建て保険のメリット

まずは外貨建てのメリットをみていきます。メリットは4つあります。

1.保険料が割安になりやすい

外貨建て保険は一般的な円建ての保険と比べ、保険料が割安になりやすい傾向です。

日本ではバブル崩壊後から超低金利が続き、現在銀行預金などで資産を増やすのが難しい状況にあります。

一方、他の国では日本よりも高金利になっている国もあります。保険会社は外貨建て商品で資産運用することによって円と比べて高い運用益を見込めるため、保険料を割安に設定できるのです。

例えばソニー生命の場合、円建保険は年0.01%、外貨建保険は年0.10%と約10倍の差があります。

出典:ソニー生命「生命保険契約に関する主な利率のお知らせ」

ただし金融情勢によって状況は変化します。永久的に割安ということではないのでご注意下さい。

2.為替の変動によって受取額が増える可能性も

保険加入時より満期時に円安となっていれば、受取額が増える可能性があります。

円安とは他国通貨に対して円の価値が低下していることを指します。円をドルに変えるのに通常より沢山のお金を払わないと交換できない現象です。

しかし、私達にとって円安はマイナスなことではありません。

例えば保険料をずっと払い続け、平均1ドル100円のレートで1万ドル積立した場合、100円×1万ドル=100万円払込んだことになります。

受け取る時に1ドル120円の円安になった場合、120円×1万ドル=120万円となり、為替の影響で受取金額が20万円増えたことになります。

外貨建て保険の場合、為替相場の変動によるメリットを享受できるかが、大きなポイントと言えるでしょう。

| 受取時の為替 | 受取金額1万ドルの場合 | 為替損益 | 為替の状態 |

|---|---|---|---|

| 1ドル=80円 | 800,000円 | ‐200,000円 | 円高 |

| 1ドル=100円 | 1,000,000円 | ±0 | 変動なし |

| 1ドル=120円 | 1,200,000円 | +200,000円 | 円安 |

※1ドル100円が平均購入レートの場合を想定して作成

3.リスクの分散ができる

満期時に外貨のまま資産を受け取ることもできるため、日本円だけでなく外貨で資産を持つことが可能です。

外貨を持つことで大規模な災害などの影響で景気が悪化し、日本円の価値が下がるなどの事態が起きたときのリスク分散につながります。

また、日本ではアベノミクスのインフレ政策として、毎年2%の物価上昇を提言しています。

これは私達の周りの商品の値段が年々2%ずつ上昇すると、日本円の価値が毎年下がっていく、と考えられます。

外貨を持つことは、そのまま円だけを持ち続けるよりもインフレ対策としても有効な手段の1つでしょう。

4.外貨建ては貯蓄性が高い

外貨建て保険は、現在日本よりも金利が高い外貨で運用が可能です。

海外では、各国の政策によって日本よりも高い金利が設定されていることが多いようです。そのため、円建てより積立利率を高く設定でき、結果として外貨ベースで見ると貯蓄性が高くなります。

また、加入時よりも満期時に円安であれば、条件により為替差益のプラスによって受け取る保険金額が増える可能性もあります。

外貨建て保険のデメリット

一方、外貨建てのデメリットはどんなものがあるのでしょうか。

4つのデメリットをみていきます。

1.為替の変動によっては受取額が少なくなることもある

メリットとしてお伝えしたことの逆で、保険加入時より満期時に円高となった場合は、受取額は少なくなってしまいます。

先程と同じ条件の場合で1ドル80円の円高になったとします。1万ドルを円にしようとすると80円×1万ドル=80万円と、本来より20万円低く戻ってくることになります。

2.保険料の支払金額が増える可能性がある

保険料を積立している時に円安となった場合には、保険料の支払金額が増えることもあります。

例えば、毎月の保険料が100ドルの場合、1ドル=100円の場合には、支払保険料は1万円です。しかし、1ドル120円の円安になった場合には、支払保険料が1万2千円となり、2千円多く支払う可能性が出てくるのです。

外貨建て保険では、為替相場の変動による影響がキーポイントになります。

為替相場の状況によって、メリット・デメリットの両面をあわせ持つとも言えますね。

3.両替の際に手数料がかかる

外貨建て保険の場合、保険料の支払いや保険金の受け取りで外貨から日本円に両替するか、外貨のまま受け取るか選択できます。

しかし一般的には、これらの交換手数料は契約者が負担することが多いので覚えておきましょう。

4.元本割れで損失が発生する可能性もある

外貨建て保険の場合、その外貨ベースで取引するならば保険金や保険料に変動はなく、利率の保証もあります。(例えば米国ドル建ての保険を、自分が持っている米国ドルで保険料を支払い、保険金も米国ドルで受け取り、円に換金しない)

しかし日本円ベースで取引する場合、為替相場によって保険金や保険料が変動します。よって当然、利率の保証はできません。

利益が出る可能性もありますが、為替の変動によって元本割れをして損失が出る可能性もあるのです。

外貨建て保険はこんな人に向いている!

ここまでお伝えしてきたように、外貨建て保険は為替相場の影響を強く受けます。

教育資金を外貨建てで考える場合、以下のような方に向いているのではないでしょうか。

1. 為替相場と為替リスクを理解し、臨機応変に対応できる方

外貨建て保険は、為替変動リスクをともなう金融商品のため、内容をきちんと理解して加入することがとても重要です。

為替の変動を理解したうえで、長期的な視点で考える事は必須といえるでしょう。

そして万が一、受け取る時に円高などで元本が割れる可能性がある場合には手元の貯金で補填するなど、臨機応変に対応できる方には検討する価値があるのではないでしょうか。

最近では、新型コロナ感染拡大によりアメリカの長期金利が低下し、外貨建て保険の販売を休止する保険会社もありました。

世界情勢や経済情勢を敏感にキャッチすることが大切です。

2. 高い返戻率にチャレンジしたい人

外貨建て保険は貯めるというより、投資に近いイメージです。

リスクを含んででも円建てより高い返戻率を求めたい方や、円での貯蓄に見切りをつけ外貨に資産分散しておきたい方は、外貨建て保険もおすすめできる商品だといえるでしょう。

3. 海外での進学を視野にいれている場合

現在、海外はどんどん私達の中で身近な存在となり、留学も短期長期ともに年々増加傾向にあります。

海外に留学される場合には外貨建ての保険を活用して、受取予定の学資金を円に換えず、そのまま留学先での生活費に当てることも可能です。

外貨建て保険2選

外貨建てができる保険会社を2社ご紹介します。

ソニー生命「米ドル建て養老保険(無配当)」

この商品は米ドル建ての養老保険です。

保険料の支払いや保険金・解約返戻金の受け取りは原則米ドルですが、特約などを付加することで、円建てでも可能になります。

保険期間は契約年齢によって異なります。

保険料の支払いは、月払・半年払・年払のいずれかを選択できます。

満期保険金は、一時金または特約付加により年金形式でも受け取れます。

公式HP:https://www.sonylife.co.jp/examine/lineup/list/gaika/

メットライフ生命「USドル建終身保険ドルスマートS」

積立利率変動型の終身保険で、積立利率は2.5%の最低保証が付いています。

また、低解約返戻金型のプランもあります。

日本円での受け取りも可能です。

しかし10年の期間内に解約すると、返戻金が抑制されるデメリットもあることを覚えておきましょう。

公式HP:https://www.metlife.co.jp/products/fx/iswl-dollar/

学資保険の外貨建てについてより詳しく知りたい方は、専門家への相談が近道!

学資保険の外貨建てについて解説してきました。

もっと疑問や興味が湧いてきた!という方もいらっしゃいますよね。

各ご家庭の状況によっても、ベストな保険会社や契約内容はかわってきます。

ネットから簡単に相談申し込みができて専門家に相談できるサービスもありますので、是非試してみてください。

相談は保険コネクトがおすすめ

専門家への無料相談や、保険会社の紹介には保険コネクトがおすすめ。

保険コネクトは保険商品を販売しているのではなく、全国の保険販売窓口を比較して紹介しているサイトです。そのため、しつこい勧誘が禁止されていることも特徴。

最適な保険を探したいけど、よくわからない、保険の種類が多すぎて自分に合っているものがどれかがわからない、という人にはぴったりなサイトです。

5年以上の経験豊かな保険のプロが無料相談に乗ってくれますので、安心できます。

「保険の掛け金を増やさずに保障内容はもっと充実させたい」などの改善事例が多数。

難しい要望でも保険コネクトに無料相談することで、実現できるかもしれません。

相談は無料ですので、一度問い合わせしてみてはいかがでしょうか。

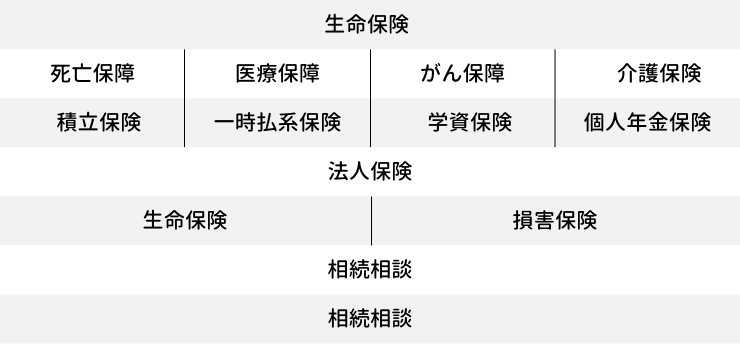

相談は簡単

無料相談は簡単です。保険コネクトのwebサイトから現在の保険加入の有無や職業、生年月日、お客様情報などの基本情報をおおよそ30秒で入力するだけで保険のプロとつながることができます。生命保険や学資保険、法人保険や相続相談など取り扱い商品は多岐にわたっています。

無料相談でもらえる!保険コネクトのキャンペーン

保険コネクトでは無料相談すると相談者様にプレゼントを差し上げるキャンペーンを実施中です。

- webサイトからの無料相談の申込み

- 保険のプランナーとの面談を実施

- 保険コネクトのアンケートに回答

すべて実施した方が対象です。

ただし、保険のプランナーが保険相談や見直し目的ではない、キャンペーン目的であると判断した場合には、キャンペーンへの応募は無効となりますのでご注意ください。その他詳しいキャンペーンの規定は保険コネクトのキャンペーンサイトをご覧ください。

まとめ

今回は、外貨建て学資保険の種類とメリット・デメリットについて見てきました。

外貨建ての保険は、一般的な円建ての学資保険よりも高い利率で運用できる可能性があります。しかし、為替変動リスクがある金融商品であることをまずは理解することがとても大切です。

外貨建ての保険で教育費を備える場合は、希望する保険会社に直接問い合わせたり、プロの意見を聞き、メリット・デメリットや仕組みを必ず把握することをおすすめします。

本記事が、外貨建て保険についての疑問解決に役立ちましたら嬉しいです。

FPサテライト株式会社所属ファイナンシャルプランナー

自身の保険相談を切っ掛けに、家庭に関わる節約や投資などに

興味を持ちファイナンシャルプランナー資格を取得。

保険代理店や銀行に就職し、実務経験を積む。現在はFP2級とAFP資格・

整理収納アドバイザー資格・投資診断士の資格を所持。

1児の母であり、働く母として日々楽しく

ファイナンシャルプランナーとして活動している。